子供のために。よく相談をうけるトップ2が学資保険とつみたてNISAです。

貯金は金利が安いから、なにかしなきゃとぼんやりと概要だけ知っているのが、この2つかなと思ってます

積立するなら、いったいどっちがよいのか!?

結論

- 同じように考えがちだが特徴が違うため、メリット、デメリットを知って家庭の状況などに合わせて自分で選択しよう!

- 個人的には貯蓄好きな方は、どちらも使っていいと思います。

まぁしかし、利用にするには最低限の知識が必要です。どこぞのプロに任せるのだけは、やめましょう。

自分で理解して自分で選択しよう。

なぜ、こんな事言うのかというと

母が騙されていた経験があるからです。というか、僕が訪問する家庭でも普通にこういうケースは見かけます。

僕の大学進学時、父が激怒して某大手生保の事務所にのりこんだことが過去にあると聞かされました。

結局、準備していたつもりが奨学金をかりるはめになりました。

まぁ今思えば借りなくてもよかったんですけどね…

度々、世間で問題提起される「奨学金」 ①僕も訳わからず借りていた、あほだった 私自身も奨学金をかりて進学しましたが、お恥ずかしい話、かりた当時は、借金といえど国の制度だし学生の間は楽させてもらおう。 そん[…]

ちなみに僕の母の場合は友達の生保レディーに加入させられ300万円の学資保険と思っていたら、その時解約すると37万円しか戻らない終身保険に加入させられていました。マジで鬼です。てか親もサインすんなと…これも金融リテラシーの低さにあるんでしょうね。

金融リテラシーについてはこちら⤵︎ ︎

昨今、よく耳にするようになった「金融リテラシー」とは? 自分の生活を確保するため、最低限身につけておかなければならない、お金に関する情報を自分の力で読み解き、解決する力はありますか?ってことです。 自分が理解できている[…]

多くの媒体での評価

雑誌やニュースの記事、ネットブログなど様々な媒体でよく見かける話題でもありますが、どこでいわれていることも返戻率のことばかりです。ようは、いくら払っていくら返ってくるからこっちがいいということばかりがとりあげられています。それで決めてしまっているならば、あなたはすでに罠にはまっているかもしれません。

キャッチコピーとして返戻率をとりあげて全面に押し出していますが、使い方を間違えると痛い目をみることになります。

一概に多く戻ってくればいいというものではありません。

実際に相談されたケースから

僕が経験した実例から特徴をみていきましょう。

*分かりやすようにキリのいい数字に改変してるとこあります。

ケース①

子供のために月々2万円積み立てをしていたが子供が10歳になる年に大黒柱が病気を患い死亡した。2万円続けていくのは厳しくなった。

このような場合は、どっちを選択しておけばよかったでしょうか。

それぞれ見ていきましょう。

学資保険の場合

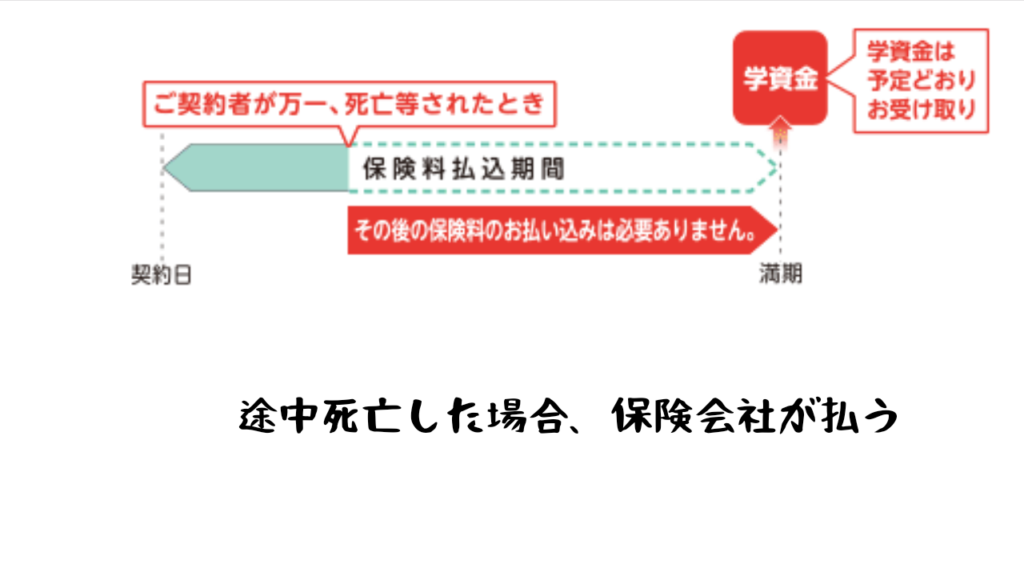

契約者、つまり親や年齢によっては祖父母が死亡、または高度障害などになってしまった場合、それ以上の掛け金を払う必要がなくなるという特性があります。

万が一のことがあった場合でも確実に子供の教育資金を準備することができるということです。

ケース①の人が18歳の大学や専門学校の入学に備えて月々2万円を0歳から18歳の年まで貯めていこうと考えていたと仮定しましょう。

2万円×12カ月×18年=432万ためることになります。

しかし、10年で死亡したため実際には240万しか払ってなかったことになります。学資保険には払込免除制度があるため払込が240万だとしても、商品にもよりますが子供の医療保障を考えなければ440万前後で受け取れるものが多いとおもいます。

注意点としては払込期間を短縮することで返戻率を底上げする商品があります。

単純に学資保険としてのメリットを短縮しているわけですから、返戻率だけを見てはいけません。

つみたてNISAの場合

大黒柱は子供が10歳の時に他界してしまったため最大10年の積立期間になってしまいました。

2万×12ヶ月×10年=240万+運用利益、損失

単純に積立額しかない状態です。

これだけみれば、学資保険のほうがいいじゃないかと思ってしまいますよね。

ケース②

政府はインフレ目標を掲げているが18年後のお金の価値は増えて返ってきても実際は下がってるんじゃない!?

実際、政府は年間2%のインフレ目標を掲げていますのでありえない話ではないですよね。

それぞれ見ていきましょう

学資保険の場合

現在が、りんご@100円の時代の100万円だと仮定します。

例えば18年後インフレが進み、りんご@120円の時代になった場合は同じ100万円でも実際には10年前の80万円の価値しかない事になります。

学資保険で満期400万ためたつもりが物価があがり、18年前の320万ほどの価値しかない商品になってしまった。

つみたてNISAの場合

投資し運用していくので、もしインフレしても株式や外貨に投資していると物価上昇に連動し、相対的に値打ちが上がるため、資産の目減りを軽減できます。

ケース③

給料が下がった、ボーナスが無くなった、積立する余裕がなくなった。

実際、1番相談が多いのはこのケースです。

①のケースとは違い、死亡はしてないが金銭的に辛くなったパターンですね。

学資保険の場合

途中解約は元本割れするのが基本になります。昔の利率がよかったときのものであれば割れないものもありますが、基本元本割れすると思っておいてください。

解約以外の対応を検討する。

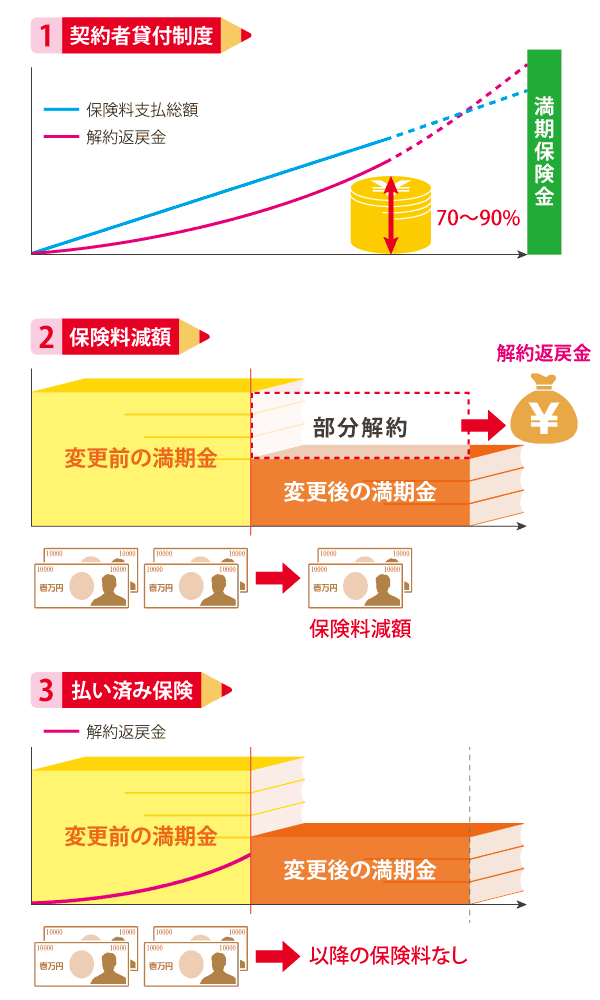

- ①契約者貸付 積み立てした保険料から一部を借りることができます。但し、利息がつきますので、どうしてもという時に検討してください。

- ②減額 つまり積立を半分の金額にするなど対応してくれます。

- ③払い済み(据置) そこまで積立した金額を子供が進学する満期まで置いておく。

などの対応があります、解約する人が大多数ですが、この3つの対応をすることで資産の目減りを減らすことが可能です。

どの対応をしたにせよ、元本割れのリスクは避けられません。

つみたてNISAの場合

途中解約、いつでもできます。

税金は非課税なので儲かっていても問題なく使うことができます。

一応補足としてジュニアNISAを使っていた場合、途中解約できないと思っている人もいますが改正によって2024年以降はいつでも出すことができます。但し、一部出すか全額出すかなどの対応は2020年現在では、まだ決まっていません。

ジュニアNISAについてはこちら⤵︎ ︎

最近お客さんにNISAの運用が増やせないか聞かれたんですけど、ジュニアNISAがあんまり浸透してないなぁっと。 ジュニアNISAの廃止に伴う変更点等について書いていきます。 結論からいうと、小さな子供さんがいらっしゃる[…]

ケース④

税金的なことでメリットはあるの?

学資保険の場合

学資保険は生命保険料控除を使うことができます。年末調整でだすアレですね。

2011年12月31日までに加入した学資保険は旧生命保険料控除を使うことができ、マックスで所得税5万円、住民税3万5千円まで控除することができます。

2012年1月1日以降加入した学資保険は新生命保険料控除になり、マックスで所得税4万円、住民税2万8千円まで控除が可能です。

他にも自分自身の保険なども入ってる方がほとんどだと思いますので、実際控除は自分の保険だけでマックスいってるという人も多いと思います。控除だけのために入ろうと相談をうけることもありますが、自分の保険の控除額を確認してください。

つみたてNISAの場合

所得税や住民税の控除はありませんが、本来利益にかかる20%の分離課税、0,315%の特別復興課税がかかりません。まぁ、これがNISAの最大の特徴なんですけどね。

他にもまだ色々あるんですが、最低限これだけはというところで、それぞれに特徴が分かればと思います。

まとめ

- リスク分散して両方使う

- 学資保険の場合、持病などで加入できない制約があり注意が必要

- 各家庭の状況に合わせて後悔しないために自分で決める。